Questo sito consente l’utilizzo dei cosiddetti “cookie di prima parte” per garantire il suo funzionamento e analizzare i dati aggregati della navigazione. Chiudendo questo banner, o cliccando su qualsiasi elemento della pagina, l’utente accetta l’utilizzo dei cookie.

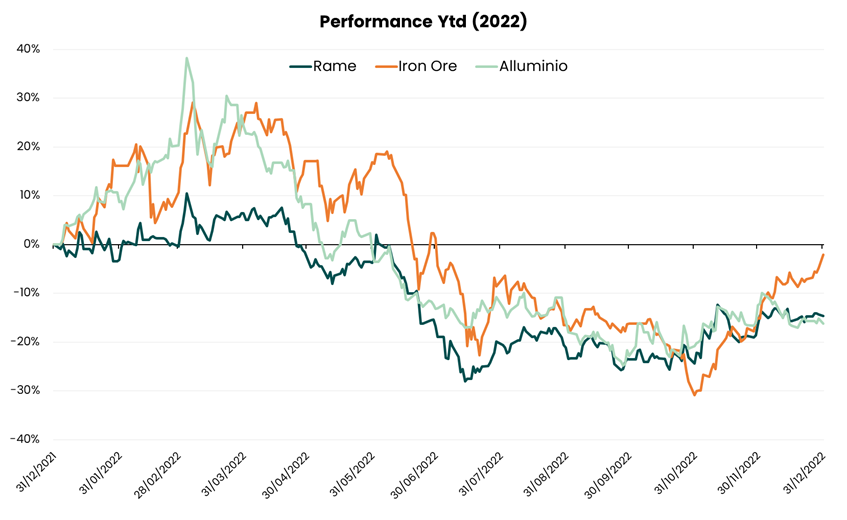

Nel 2022 le valutazioni dei principali metalli ad uso industriale, come rame e alluminio, sono state generalmente penalizzate dal rallentamento dell’economia cinese - che da sola rappresenta il 50%[1] della loro domanda globale - e dal rafforzamento del dollaro USA, valuta tradizionalmente utilizzata per il loro acquisto:

Fonte: Bloomberg

Nonostante tale contesto, nel 2022 l’indice globale del settore World Metal & Mining, che rappresenta il comparto azionario delle società minerarie, ha registrato una crescita dell’8,5%, sovraperformando il mercato azionario globale, in calo del 18,5%.[1]

In Plenisfer riteniamo che tale andamento, a prima vista sorprendente, sia riconducibile non solo alla solidità dei bilanci delle società minerarie del settore ma, soprattutto, alla peculiare dinamica di domanda e offerta dei metalli che, peraltro, appare ancora sottovalutata in modo significativo dal mercato.

Abbiamo, quindi, una visione positiva sull'industria mineraria, che dipende da due fattori: la scarsità dell’offerta e l’attesa ripartenza della domanda.

1. Scarsità dell’offerta

L’offerta di metalli è particolarmente limitata e la sua scarsità sembra essere ancora sottovalutata dal mercato. I limiti sul fronte dell’offerta sono conseguenza delle politiche di austerità di bilancio adottate dalle principali compagnie minerarie negli ultimi 10 anni. L'allocazione disciplinata del capitale è stata, infatti, considerata dal mercato fondamentale per la credibilità delle aziende minerarie e ciò ha comportato elevata prudenza nella pianificazione di investimenti per lo sviluppo di nuovi siti estrattivi. Di conseguenza, oggi, anche le aziende che vorrebbero incrementare l’offerta, hanno pipeline in gran parte già esaurite. D’altra parte, ottenere autorizzazioni per lo sviluppo di nuovi progetti è diventato più complesso rispetto al passato (e impossibile in alcune regioni), mentre l'aumento dei rischi geopolitici e l'impatto dell'inflazione sui costi del capitale, disincentivano nuovi investimenti.

Alla fine del 2022 le major globali dell’industria mineraria hanno rivisto al ribasso le aspettative di produzione, con ampi tagli attesi nel 2023 del 5-10%, in particolare per ferro e rame. Con la produzione globale delle principali materie prime industriali in calo del 2-5% nel 2022, le nuove stime di riduzione dell’offerta portano a zero la sua crescita negli ultimi cinque anni (2018-23)[2], mentre le scorte sono diminuite nel tempo e appaiono oggi notevolmente basse in particolare quelle di rame.

Guardando nel dettaglio al rame, negli ultimi tre anni le cinque major del settore hanno tutte registrato un calo netto dei volumi di produzione compreso tra -2% e -8%, con il Cile, primo Paese per produzione, in calo di circa il 5% YTD[3], a causa degli effetti sulla catena di approvvigionamento e sul lavoro dovuti al Covid, al calo strutturale della produttività dei siti di estrazione e altre sfide operative. In Plenisfer stimiamo che il deficit di rame raffinato potrebbe raggiungere i 2,5 milioni di tonnellate annue entro il 2030.

Anche l’offerta di alluminio e acciaio è calata a causa del calo di produttività delle fonderie europee, sotto pressione per l'aumento dei prezzi dell'elettricità e non ci aspettiamo che possano riprendere la piena operatività fino a quando la crisi energetica non sarà stata risolta in modo sostenibile. Questo, secondo le linee guida dell'UE, potrebbe non accadere fino al 2025/26.

Sul fronte dell’alluminio, sarà inoltre da valutare con attenzione l’impatto delle sanzioni sui produttori russi che generano circa il 6% del mercato globale, in larga parte (37%) destinato al mercato europeo[4]. Se le sanzioni si materializzassero, potrebbe essere difficile collocare unità di alluminio russe nei mercati occidentali; allo stesso tempo, un reindirizzamento dell'intero flusso commerciale può anche essere alquanto difficile perché, ad esempio, la Cina è autosufficiente.

In Plenisfer stimiamo che il deficit di alluminio primario potrebbe raggiungere i 5,4 milioni di tonnellate annue entro il 2030 qualora il limite previsto alla produzione di 45 milioni di tonnellate all’anno in Cina entri in vigore.

In conclusione, i principali mercati dei metalli (rame, alluminio) sono in deficit strutturale e sebbene prevediamo un modesto rimbalzo dell'offerta nel 2023, una serie di fattori continueranno a limitarla nel medio termine. Tra questi:

1. l'incertezza normativa e fiscale nelle principali regioni minerarie (Cile, Perù, Australia);

2. l'allungamento dei tempi di concessione e di costruzione dei progetti, quintuplicati nel decennio;

3. gli elevati costi energetici

4. le sempre più frequenti interruzioni delle attività dovute a condizioni meteorologiche avverse oppure

5. a questioni sociali: in Perù, per esempio, Las Bamba, la più grande miniera di rame del Paese e la quinta del mondo, opera ormai al 40%, come dichiarato da MMG, società che la controlla.

2. Domanda attesa in crescita

Offerta e scorte di metalli calano mentre ci sono driver strutturali (quali la decarbonizzazione), oltre che ciclici, che potrebbero sostenerne la domanda nel lungo termine.

In Plenisfer riteniamo che la domanda possa crescere trainata dalla transizione energetica che sosterrà in particolare quella dei metalli ad essa connessa tra cui figura il rame. Su questo fronte, uno dei primi tre produttori globali, Glencore CMD ha, peraltro, lanciato recentemente un allarme: “abbiamo bisogno di un prezzo di 15.000 $ per tonnellata rispetto agli attuali 8.500 per stimolare una produzione sufficiente a coprire il fabbisogno di transizione energetica”.

Ma a trainare la domanda nel 2023, sarà soprattutto la probabile ripartenza della Cina che dovrebbe compensare il previsto rallentamento dell’economia statunitense, che rappresenta circa il 20%[5] della domanda di metalli.

Guardando nel dettaglio alla Cina, la domanda di materie prime è stata molto debole nell'ultimo anno per gli effetti dei lockdown, ma soprattutto a causa della flessione del mercato immobiliare, settore finale critico per l'acciaio e altri metalli. Stimiamo che il real estate cinese rappresenti direttamente circa il 35% della domanda globale di minerale di ferro trasportato via mare e il 12-15% della domanda globale di rame e alluminio.

Sebbene la debolezza del mercato immobiliare resti una criticità - in quanto riteniamo si tratti di un declino strutturale piuttosto che ciclico - le politiche in tale ambito, così come quelle della lotta al Covid, hanno recentemente evidenziato l’intenzione di privilegiare maggiormente la crescita economica.

La nostra ipotesi di base è che lo sviluppo immobiliare continuerà a rallentare, ma a un ritmo più moderato di quello del 2022. Stimiamo che la domanda di metalli generata dal real estate diminuirà a un tasso del 10% all'anno per i prossimi tre anni prima di stabilizzarsi. Tuttavia, ci aspettiamo che la spesa dei consumatori, la produzione e gli investimenti in infrastrutture non legate al settore immobiliare possano migliorare nel corso del 2023, più che compensando l'impatto del rallentamento del real estate nei mercati dei metalli, anche se è probabile che la domanda cinese di acciaio continui ad essere debole.

Conclusione

In conclusione, in Plenisfer riteniamo che l’attesa ripartenza strutturale della domanda di metalli a lungo termine non vedrà per diversi anni un corrispondente aumento dell'offerta, alla luce dei vincoli cui questa è soggetta e della scarsità delle scorte.

In tale scenario i prezzi dei metalli saranno sotto pressione e si dovrebbe quindi generare una spinta rialzista che, dopo i cali del 2022, dovrebbe accelerare recuperando il valore secondo un tasso di crescita più elevato rispetto a quanto registrato nelle precedenti fasi di ripartenza dell’economia.

Tale tesi ha già trovato un primo riscontro nel mese di gennaio durante il quale alcuni metalli industriali hanno registrato crescite di valore di oltre il 10%: il prezzo del rame è passato da 8500$ per tonnellata di fine anno a circa 9500 $ a tonnellata nei giorni scorsi, mentre l’alluminio, nello stesso periodo, è cresciuto da 2.368 $ a tonnellata a 2.613 $ a tonnellata.

La nostra aspettativa di una graduale ripresa dell'economia cinese è una componente chiave della nostra visione positiva a 12 mesi sul settore dei metalli - in particolare per quelli connessi alla transizione energetica come il rame - e rappresenta quindi il principale fattore di rischio da monitorare.

Disclaimer

Questa analisi è stata preparata esclusivamente a scopo informativo. Il presente documento non costituisce un’offerta o un invito alla vendita o all’acquisto di titoli o di qualsiasi attività o impresa qui descritta e non costituisce la base di alcun contratto. Le informazioni di cui sopra non devono essere utilizzate per alcuno scopo. Plenisfer Investments SGR S.p.A. non ha verificato in modo indipendente alcuna delle informazioni e non rilascia alcuna dichiarazione in merito alla completezza delle informazioni contenute nel presente documento e le stesse (inclusi i rispettivi amministratori, soci, dipendenti o consulenti o qualsiasi altra persona) non avranno, nei limiti consentiti dalla legge, alcuna responsabilità per le informazioni contenute nel presente documento o per eventuali omissioni da esso derivanti o per qualsiasi affidamento che una delle parti possa fare su tali informazioni. Plenisfer Investments SGR S.p.A. non si assume alcun obbligo di fornire al destinatario del presente documento l’accesso ad ulteriori informazioni o di aggiornare o correggere le informazioni. Né il ricevimento di tali informazioni da parte di alcun soggetto, né le informazioni contenute nel presente documento costituiscono, o saranno considerate come costituenti, la prestazione di consulenza in materia di investimenti da parte di Plenisfer Investments SGR S.p.A. a tali soggetti. In nessun caso Plenisfer Investments SGR S.p.A. e i suoi azionisti e società controllate o i loro dipendenti devono essere direttamente contattati in relazione a queste informazioni.

[1] Fonte: Bloomberg

[2] Fonte: Wood McKenzie

[3] Fonte: Codelco, società mineraria statale cilena

[4] Fonte: Wood McKenzie

[5] Fonte: Wood McKenzie.

Plenisfer Investments SGR S.p.A.

Via Niccolò Machiavelli 4

34132 Trieste (TS)

Via Sant'Andrea 10/A, 20121 Milano (MI)

info@plenisfer.com

+39 02 8725 2960

Scrivici a info@plenisfer.com

Prima dell’adesione, leggere il KIID nonché il Prospetto. I rendimenti passati non sono indicativi di quelli futuri.

Il valore dell’investimento e il rendimento che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe ricevere un importo inferiore rispetto a quello originariamente investito.

© Copyright Plenisfer Investments onwards 2020. Designed by Creative Bulls. All rights reserved.