Questo sito consente l’utilizzo dei cosiddetti “cookie di prima parte” per garantire il suo funzionamento e analizzare i dati aggregati della navigazione. Chiudendo questo banner, o cliccando su qualsiasi elemento della pagina, l’utente accetta l’utilizzo dei cookie.

Diego Franzin, Head of Portfolio Strategies Plenisfer

I EU Carbon Credits (Emission Allowance Certificates EUA) hanno oggi tutte le carte in regola per affermarsi quale nuova asset class non solo sostenibile, ma anche capace di offrire a un portafoglio che punti a un rapporto efficiente tra rischi e rendimenti, diversi vantaggi sia in termini di contribuzione alla performance che di diversificazione. In particolare, riteniamo offrano due distinti vantaggi per gli investitori:

1. Elevato potenziale di apprezzamento

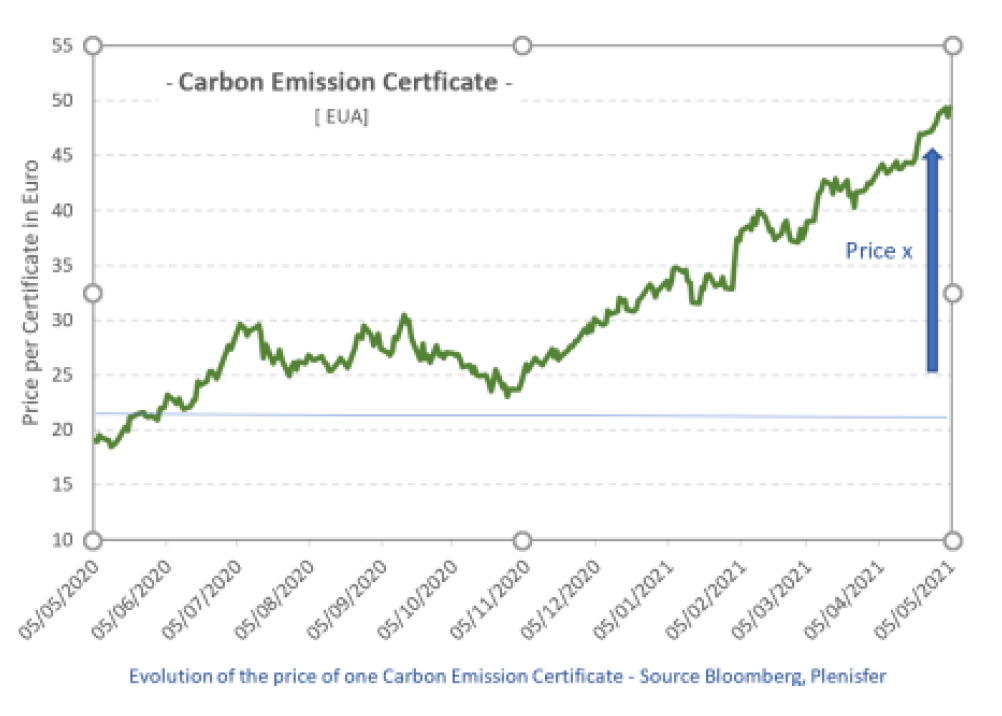

II prezzo dei Carbon Credits ha segnato nei giorni scorsi un nuovo record storico sul mercato europeo, superando il valore di 49 euro. Un trend di crescita che prosegue da mesi e che ha visto ogni “diritto alle emissioni” – acquistabile dalle imprese per compensare 1 tonnellata di Co2 emessa – più che raddoppiare di valore rispetto allo scorso anno.

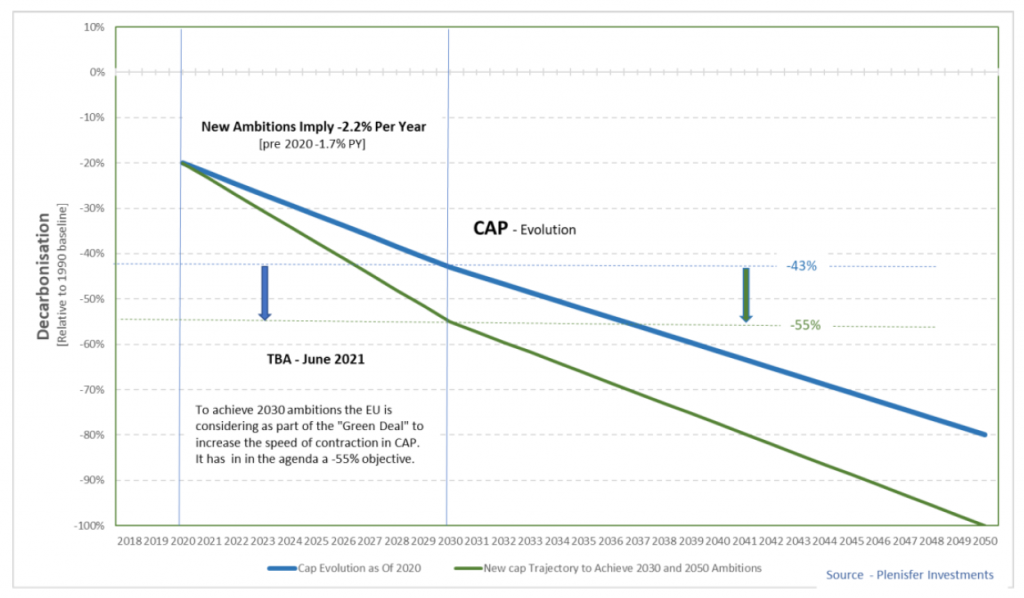

In Plenisfer riteniamo che tale tendenza di crescita sia destinata a proseguire e che il valore dei Carbon Credits possa più che raddoppiare entro il 2030 con un rendimento prospettico del 7%-8% CAGR (“Compound Annual Growth Rate“). Secondo le attuali stime dell’International Monetary Fund (IMF), il prezzo per certificato potrebbe salire a 75 euro entro il 2030 per soddisfare, entro tale data, gli obbiettivi di riduzione delle emissioni implicite negli impegni presi in occasione del “Paris Agreement (COP 21 – 2015). Tali impegni sul livello massimo di surriscaldamento globale minore di 2 gradi centigradi, o meglio, implicano una riduzione delle emissioni in Europa del 43% rispetto ai livelli del 1990. A nostro avviso l’attuale stima di incremento del valore dei Carbon Credits può rivelarsi facilmente conservativa specialmente alla luce di: 1] Rinnovati e più ambiziosi obiettivi della EU in termini di riduzione delle emissioni, passati da -43% a -55% entro il 2030. Una maggiore ambizione sembra essere necessaria per raggiungere gli obiettivi 2030. 2] Un allargamento del perimetro di applicazione del mercato dei certificati Queste e altre considerazioni ci portano ad aspettarci un prezzo dei certificati sostanzialmente superiore a quello proiettato dal IMF e che potrebbe arrivare a toccare i 100 euro per certificato entro il 2030.

2. Bassa correlazione con asset class tradizionali e diminuzione della volatilità

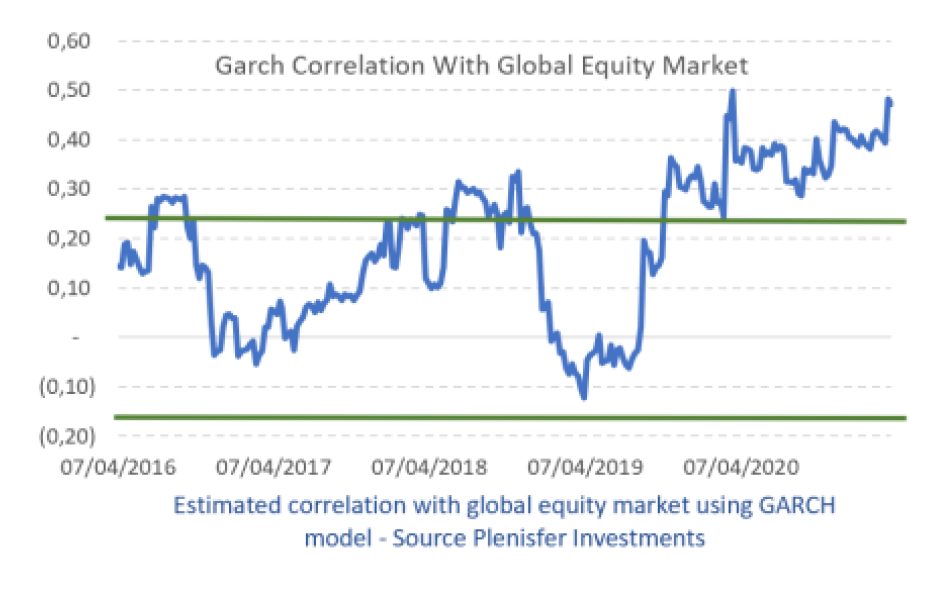

Pur essendo il valore dei certificati naturalmente legato all’andamento del ciclo economico e dell’innovazione (in termini di efficientamento dei processi produttivi finalizzato all’abbattimento delle emissioni), il loro prezzo risulta avere una correlazione limitata con altre asset class come l’azionario e l’obbligazionario. Ad oggi la correlazione si attesta in un range con massimo di 40% sia in periodi “normali” che in periodi di “stress” con le asset class tradizionali.

Il mercato dei Certificati esiste ormai da più di 15 anni e ha visto diverse evoluzioni, dalla prima fase (2005/08) in cui è stato introdotto il concetto, a quella attuale (fase 4) che ci porterà fino al 2030 e che vede un mercato definitivamente più evoluto e maturo e comunemente accettato sia dal punto di vista economico che politico. In questa quarta fase ci aspettiamo una riduzione sostanziale della volatilità del prezzo dei certificati che è stata molto elevata nella prima fase (STDEV 45%, quasi tre volte quella del mercato azionario globale). Infine, è importante considerare che mentre fino a pochi mesi fa era o impossibile o molto complesso investire in questa asset class, oggi sono stati resi disponibili strumenti sul mercato che permettono a investitori sofisticati, e non, di prendere una posizione. Questo avrà l’effetto di rendere il mercato più liquido e stabile nel tempo.

Il mercato europeo dei carbon credits, o sistema di scambio di quote di emissioni (Emission Trading System – ETS) dell’UE è il più grande sistema di scambio al (0,20) (0,10) – 0,10 0,20 0,30 0,40 0,50 0,60 07/04/2016 07/04/2017 07/04/2018 07/04/2019 07/04/2020 Stima della correlazione con il Mercato Equity Globale tramite modello GARCH Source Plenisfer Investments Garch Correlation With Global Equity Market mondo di certificati destinati a compensare le emissioni di CO2 e, marginalmente, quelle di N2O (protossido di azoto) e PFC (perfluorocarburi). Ogni certificato è, di fatto, un’indennità alla comunità per l’emissione di una tonnellata di Co2 (o equivalente), e può essere acquistato in emissione della Comunità Europea o sul mercato secondario (ETS) in forma di certificato o mercato futures che sono per loro natura strumenti che prevedono la consegna fisica del bene a scadenza. Esistono molteplici ETS e schemi regionali al mondo, ma il EU ETS è il mercato in assoluto più evoluto, maturo e liquido: secondo alcune stime, nel giro di una decina d’anni i volumi di trading cresceranno dagli attuali 3 miliardi di dollari al giorno a 5-10 miliardi. Ci si attende nel futuro un certo grado di armonizzazione globale di questi mercati e EU ETS sarà probabilmente preso ad esempio come best standard e punto di convergenza. Il mercato dei Carbon Credits Certficates è stato creato dalla Comunità Europea e copre obbligatoriamente 3 industrie ad alta intensità di emissioni: produzione di energia, manufatturiero e aviazione domestica, per un totale di quasi 10.000 impianti che si stima rappresentino il 40/45% delle emissioni totali della EU. Ogni anno le aziende coperte dalla regolamentazione devono dichiarare l’ammontare di Co2 (o equivalente) prodotta e, per coprire tali emissioni, devono consegnare alle autorità un equivalente ammontare di certificati che vengono poi annullati. Per rispondere all’esigenza delle aziende di approvvigionarsi a scadenza degli eventuali crediti mancanti è nato il mercato secondario e dei contratti futures sui certificati. I Carbon Credits sono regolati da un sistema di Cap & Trade, dove per Cap si intende il numero massimo di certificati emessi dall’EU Exchange Trading System (ETS) ogni anno. Il numero dei certificati è costantemente in diminuzione e continuerà a calare, poiché l’obiettivo per cui sono stati creati è incentivare le aziende a inquinare meno. Una spinta che spinge le aziende a efficientare i processi produttivi e ridurre progressivamente le emissioni con conseguente minor bisogno di certificati. La costante riduzione del Cap è molto importante in quanto esercita una costante pressione sul prezzo dei certificati e rappresenta il modo economico con cui le autorità incentivano l’efficientamento energetico delle aziende e quindi una transizione verso un’economia sostenibile. Il sistema ha, infatti, prodotto effetti positivi: le emissioni degli impianti coperti dall’ETS sono diminuite di oltre il 9% nel 2019 rispetto al 2018 (il maggiore calo registrato nell’ultimo decennio) e di circa il 35% rispetto al 2005. Si stima che nel 2030, saranno ridotte del 43% rispetto ai livelli del 2005.

Il mercato dei carbon certificates Europeo è nato più di 15 anni fa, nel 2005, e ha attraversato diverse fasi di evoluzione, previste fin dal suo avvio. La prima, dal 2005 fino al 2007, è stato la fase in cui è stato introdotto il framework e gran parte dei certificati sono stati assegnati a titolo gratuito. L’introduzione di questo nuovo meccanismo ha trovato diverse resistenze politiche e ci si è mossi imparando dagli errori commessi, sia in fase di definizione del massimo ammontare di certificati disponibili, sia di allocazione. Il pagamento dei certificati è stato gradualmente introdotto nelle due fasi successive e il mercato si è evoluto con meccanismi – come MSR (Market Stability Reserve) – di compensazione della domanda e offerta. La terza fase della vita dei certificati, partita nel 2012, è stata quella di rodaggio del sistema, in cui si è assistito alla nascita di un mercato caratterizzato da elevata volatilità degli strumenti, principalmente a causa dell’incertezza degli orientamenti politici di lungo periodo in ambito ambientale. Con il 2020 siamo entrati nella 4° e ultima fase che ci porterà fino al 2030. Una data molto importante in quanto punto di riferimento per tutti gli obiettivi e ambizioni di riduzione delle emissioni accordate durante il COP21 (Conference of Parties, Parigi 2015), comunemente conosciuto come Paris Agreement. Il Paris Agreement è un trattato internazionale con valenza legale firmato nel 2015 da 196 nazioni che si sono impegnate a contenere il surriscaldamento globale al di sotto dei 2 gradi centigradi rispetto all’era preindustriale. La quarta fase è quella in cui il mercato è diventato maturo e si è anche aperto agli investitori finanziari, professionali e non, e ai fondi UCITS. Sono infatti nati gli ETC (exchange trade commodities), il corrispettivo degli ETF per questa tipologia di asset, acquistabili non più solo da aziende, ma anche da tutti gli investitori, anche retail, su diverse piattaforme.

L’obiettivo di riduzione delle emissioni del 43% entro il 2030, con un tasso di decrescita del’1,7% annuo del CAP, è stato fissato come conseguenza dal Paris agreement. Un obiettivo oggi ritenuto non sufficiente: il 21 aprile, l’UE ha infatti formalizzato un nuovo accordo sulla neutralità climatica che ha alzato l’asticella delle riduzioni attese: entro il 2030 le emissioni dovranno essere ridotte del 55% rispetto ai livelli del 1990 e arrivare all’azzeramento netto entro il 2050. Secondo i nuovi obiettivi, il tasso di decremento annuo delle emissioni dovrà passare dall’attuale 1,7% al 2,2%. È importante sottolineare che la nuova normativa europea entrerà in vigore automaticamente nei Paesi dell’Unione, senza bisogno di essere recepita dai Parlamenti nazionali.

Come conseguenza diretta, vi sarà quindi un’accelerazione nel tasso di riduzione del numero dei certificati messi a disposizione con conseguente pressione al rialzo sui loro prezzi. Basti pensare che mentre il numero di certificati messi all’asta nel 2019 è diminuito del 36%, i ricavi delle aste sono aumentati di 447 milioni di euro rispetto al 2018, anche a causa dell’aumento dei prezzi del carbone. Il 2021 è una scadenza importante per gli accordi e impegni presi dalle quasi 200 nazioni presenti al COP21 (21° Conferenza delle Parti sul cambiamento climatico delle Naz ioni Unite , da cui è nato il Paris Agreement): a novembre si terrà, infatti, a Glasgow il COP26, a sei anni di distanza dal precedente. In linea con gli impegni presi nel 2015 a Parigi, le nazioni dovranno consegnare i piani di azione per la riduzione del surriscaldamento globale in occasione di questo nuovo appuntamento. La crescente attenzione verso tematiche ambientali e l’attesa per il COP26, hanno supportato negli ultimi trimestri il rialzo dei prezzi dei certificati e, probabilmente, continueranno a farlo.

Secondo le principali stime IMF il valore dei certificati potrà passare dagli attuali 47 euro ad almeno 75 euro entro 2030, ma riteniamo che tali stime non riflettano i diversi fattori qui esposti che potrebbero portare i prezzi a valori sostanzialmente più alti che potrebbero toccare i 100 euro per certificato entro il 2030. In particolare, l’impegno verso la sostenibilità ambientale è oggi più definito che mai e le agende politiche si sono mosse di conseguenza, come dimostrano in Europa il NextGenerationEU e, negli USA, il maxi piano di stimolo fiscale del Presidente Biden negli USA. Inoltre, il mercato ETS è oggi entrato in una nuova fase, matura e aperta agli investitori, ed è caratterizzato da minore volatilità rispetto al passato. A nostro avviso le caratteristiche di elevato ritorno atteso, volatilità decrescente e bassa correlazione di questa “nuova asset class”, scambiata in un mercato che ha raggiunto una fase di “maturità”, rendono i Carbon Credits Certficates uno strumento a cui guardare con attenzione, seppur alla luce di alcune considerazioni sui rischi. Nella valutazione complessiva dello strumento, andrà infatti considerato che i Carbon Credits restano fortemente dipendenti dalle agende politiche e dai processi di efficientamento energetico: in caso di forte accelerazione in tale ambito, diminuirebbe più velocemente del previsto la necessità delle aziende di acquistare i Carbon Credits. Infine, l’apertura del mercato agli investitori potrebbe determinare un aumento della correlazione dei Carbon Credits con l’Equity e la volatilità potrebbe tornare a crescere.

Disclaimer

Questa analisi è stata preparata esclusivamente a scopo informativo. Il presente documento non costituisce un’offerta o un invito alla vendita o all’acquisto di titoli o di qualsiasi attività o impresa qui descritta e non costituisce la base di alcun contratto. Le informazioni di cui sopra non devono essere utilizzate per alcuno scopo. Plenisfer Investments SGR S.p.A. non ha verificato in modo indipendente alcuna delle informazioni e non rilascia alcuna dichiarazione in merito alla completezza delle informazioni contenute nel presente documento e le stesse (inclusi i rispettivi amministratori, soci, dipendenti o consulenti o qualsiasi altra persona) non avranno, nei limiti consentiti dalla legge, alcuna responsabilità per le informazioni contenute nel presente documento o per eventuali omissioni da esso derivanti o per qualsiasi affidamento che una delle parti possa fare su tali informazioni. Plenisfer Investments SGR S.p.A. non si assume alcun obbligo di fornire al destinatario del presente documento l’accesso ad ulteriori informazioni o di aggiornare o correggere le informazioni. Né il ricevimento di tali informazioni da parte di alcun soggetto, né le informazioni contenute nel presente documento costituiscono, o saranno considerate come costituenti, la prestazione di consulenza in materia di investimenti da parte di Plenisfer Investments SGR S.p.A. a tali soggetti. In nessun caso Plenisfer Investments SGR S.p.A. e i suoi azionisti e società controllate o i loro dipendenti devono essere direttamente contattati in relazione a queste informazioni.

Plenisfer Investments SGR S.p.A.

Via Niccolò Machiavelli 4

34132 Trieste (TS)

Via Sant'Andrea 10/A, 20121 Milano (MI)

info@plenisfer.com

+39 02 8725 2960

Scrivici a info@plenisfer.com

Prima dell’adesione, leggere il KIID nonché il Prospetto. I rendimenti passati non sono indicativi di quelli futuri.

Il valore dell’investimento e il rendimento che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe ricevere un importo inferiore rispetto a quello originariamente investito.

© Copyright Plenisfer Investments onwards 2020. Designed by Creative Bulls. All rights reserved.